Quelle nouvelle niche fiscale pour les Jeunes Entreprises Innovantes ?

Date de publication : 21.03.24

Chahinez Meddeber

Chahinez Meddeber

Dans le but d’encourager l’innovation française, le législateur a mis en place deux nouveaux statuts pour les Jeunes Entreprises Innovantes (JEI) dans le cadre de la Loi de finances pour 2024.

L’objectif annoncé est prometteur : accroître l’attractivité des start-ups françaises et inciter les investisseurs à contribuer à leur développement.

Par pragmatisme, le législateur a fait le choix d’utiliser un dispositif déjà connu des contribuables, des praticiens et de l’administration (la réduction d’impôt IR-PME), adapté aux Jeunes Entreprises Innovantes.

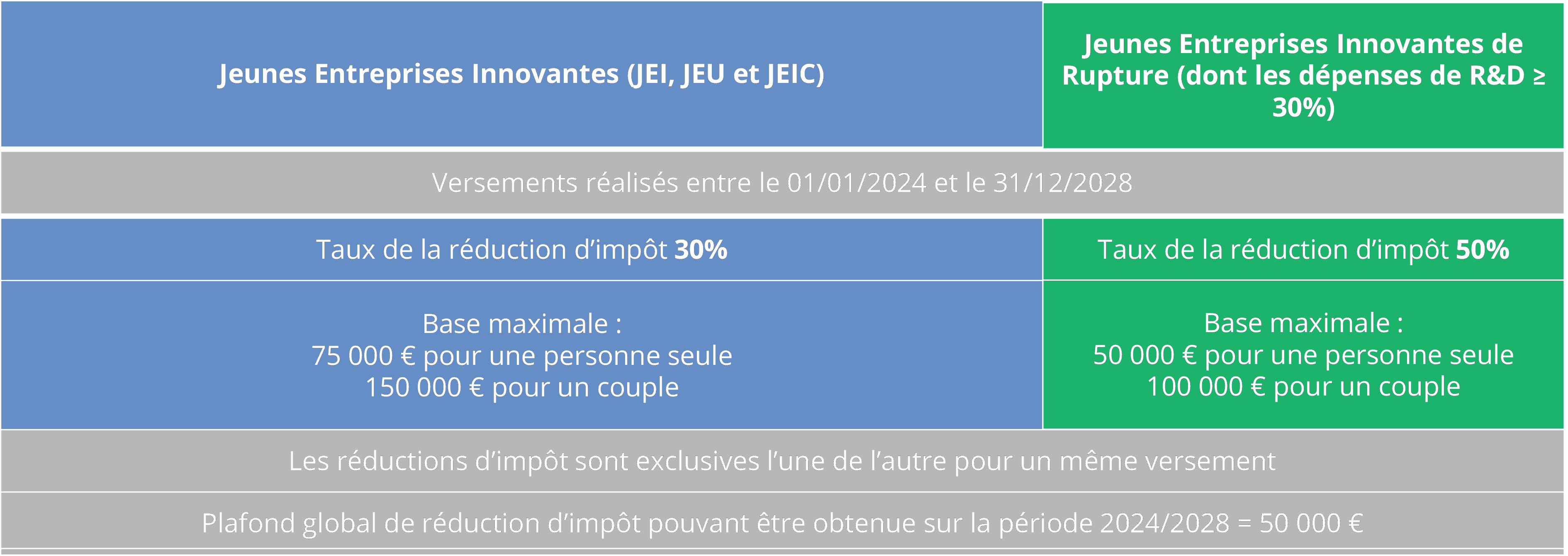

Ainsi, les personnes physiques fiscalement domiciliées en France qui effectuent des versements au titre de la souscription en numéraire au capital de sociétés éligibles, entre le 1er janvier 2024 et le 31 décembre 2028, pourront bénéficier d’une réduction d’impôt sur le revenu allant de 30% à 50% du montant de leur souscription.

De quoi s’agit-il concrètement ?

Sociétés éligibles

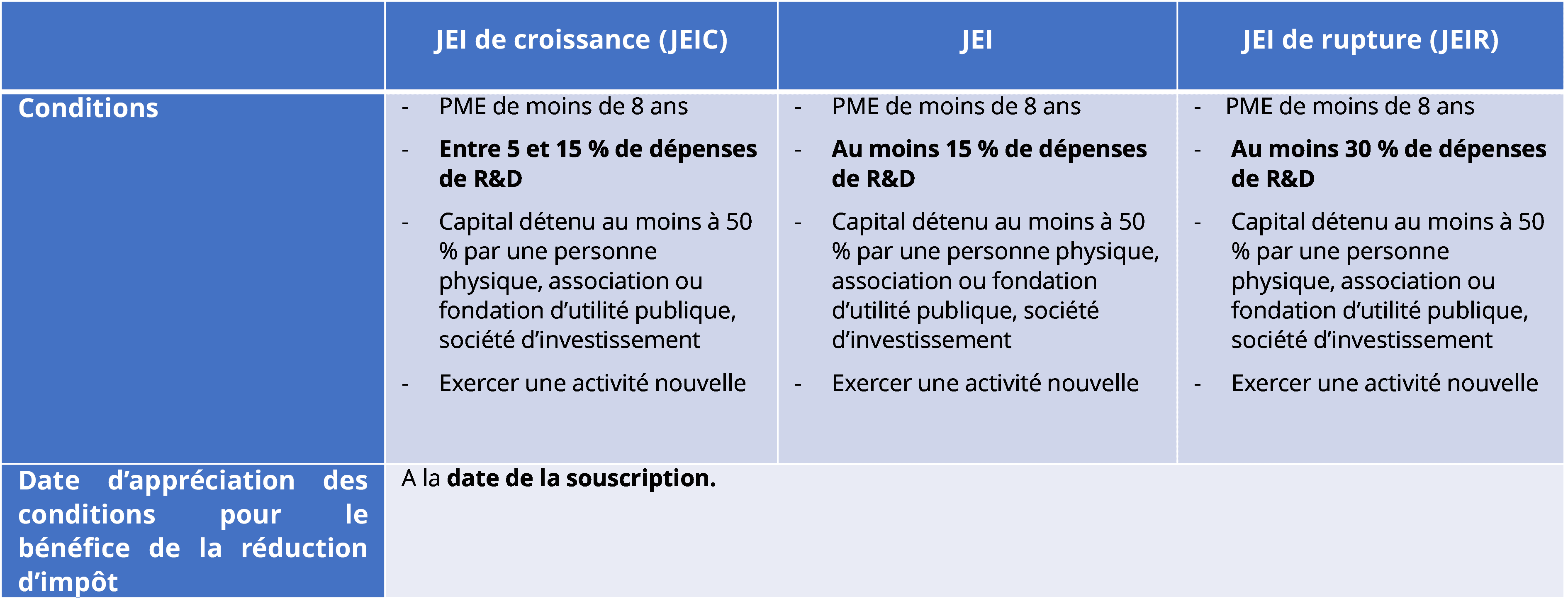

Ouvrent droit à la réduction d’impôt, les souscriptions dans les entreprises respectant cumulativement les principales conditions suivantes :

La qualification des Jeunes Entreprises Innovantes dépend donc du poids de la R&D dans leur montant de charges fiscalement déductibles. Deux nouveaux statuts de Jeune Entreprise Innovante ont ainsi été introduits par le législateur :

- Les JEI de croissance (JEIC) : entreprise qui a réalisé des dépenses de recherche représentant entre 5 et 15% des charges fiscalement déductibles et a satisfait des indicateurs de performance économique définis selon des modalités précisées par décret.

- Les JEI de rupture (JEIR) : entreprise qui répond aux critères des JEI et qui a réalisé des dépenses de recherche représentant au moins 30% des charges.

Notons qu’en l’état de la rédaction du texte de loi, la date d’appréciation des conditions d’éligibilité de la société pose des difficultés pratiques d’appréciation.

Quid, notamment, de l’appréciation de la proportion de dépenses de R&D dans l’hypothèse d’une souscription au capital initial ?

Souscriptions éligibles

Sont éligibles à la réduction d’impôt les souscriptions réalisées par les personnes physiques (entreprise individuelle ou particulier) domiciliés fiscalement en France, qui prennent l’engagement de conserver les titres reçus en échange de la souscription (parts sociales ou actions) pendant 5 ans.

Sont visées les souscriptions au capital initial de la société (à la création) ou à l’augmentation de capital de la société, réalisées en numéraire, soit directement, soit indirectement via une société holding non animatrice.

- En cas de souscription indirecte via une société holding, seule la fraction des versements du contribuable reversée par la holding, au titre des souscriptions au capital des jeunes entreprises innovantes, avant la date de clôture de l’exercice au cours duquel le contribuable a procédé aux versements, est prise en compte.

- S’agissant des souscriptions aux augmentations de capital par des contribuables déjà associés ou actionnaires de la société bénéficiaire, elles ouvrent droit à avantage fiscal lorsqu’elles constituent un investissement de suivi.

Montant de la réduction d’impôt

Le taux de la réduction d’impôt dépend de la catégorie de Jeune Entreprise Innovante :

Il est à noter que :

- Le plafond de 50 000 euros par personne sur la période de 2024 à 2028 peut sembler faible, a fortiori rapporté à l’objectif annoncé d’inciter les investisseurs à contribuer au développement des start-up françaises.

- Par ailleurs, en l’état de la rédaction du texte de loi, les versements excédant les plafonds précités n’ouvrent pas droit à réduction d’impôt au titre des années suivantes contrairement au dispositif IR-PME « de droit commun ». Il semble ici que ce point ait échappé à la vigilance du législateur.

- Enfin, les deux réductions d’impôt ne sont pas prises en compte pour l’application du plafonnement global des avantages fiscaux. Ce qui est heureux, dans la mesure où ce plafond est fixé à 10.000 Euros.

Points d’attention pour les Jeunes Entreprises Innovantes

Notons que la réduction d’impôt peut être reprise par l’administration si les conditions du dispositif ne sont pas respectées :

- En cas de cession totale ou partielle des titres avant le 31 décembre de la cinquième année suivant celle de la souscription.

=> A cet égard, attentions aux opérations d’apports, assimilées fiscalement à une cession. - En cas de remboursement des apports aux souscripteurs avant le 31 décembre de la 7ème année suivant celle de la souscription.

A titre d’exception, la réduction d’impôt n’est pas remise en cause en cas de cessions des titres 3 ans après leur souscription si :

- Le prix de vente (moins les impôts et taxes) est intégralement réinvesti pour la souscription de titres de sociétés éligibles, dans un délai maximum de 12 mois,

- Et les nouveaux titres souscrits sont conservés jusqu’au terme du délai initial de 5 ans.

Enfin, dans un souci de flexibilité, la reprise n’est pas applicable dans les cas suivants :

- Licenciement, décès ou invalidité de 2e ou 3e catégorie du contribuable, de l’un des époux ou partenaire pacsé, soumis à une imposition commune,

- Liquidation judiciaire de la société

- Donation si le donataire reprend l’obligation de conservation des titres

- Fusion ou scission

- Cession stipulée par un pacte d’associés ou d’actionnaires sous certaines conditions

- Offre publique d’échange sous certaines conditions

Pensez aux obligations déclaratives

Après la souscription, la société délivre à l’associé un état individuel de souscription qu’il devra produire à la demande de l’administration fiscale.

Le souscripteur doit indiquer dans sa déclaration de revenu le montant des souscriptions effectuées.

En cas de souscription au capital d’une société dont les titres sont admis sur un marché financier français ou étranger non réglementé, il existe des obligations déclaratives supplémentaires : avis d’opéré, copie de l’information publique publiée, prospectus.

Auteurs :

Partagez